女子余额宝存10万理财,两个月被盗刷8万,支付宝:这个不赔(女子做投资本息无法兑现 银行:当事员工已离职)

女子余额宝存10万理财,两个月被盗刷8万,支付宝:这个不赔

素材来自网络,文章原创,欢迎关注!

说起支付宝,人们首先想到的就是它的便捷,不错,在现今的社会中,支付宝的身影出现在各个消费场景中,有了它,人们就可以体验无现金的便利生活。当然,除了它的支付功能外,支付宝中余额宝这项理财功能也是深受大家的追捧,因为该功能不仅能够随存随取,更重要的是它的利息也不低。

然而,最近金华的章大姐却为余额宝犯了难,甚至有些崩溃。那么,到底是怎么一回事呢?让我们一起来看一看。

章大姐在杭州经营着一家烤鸭店,一个月有几千块钱的收入,虽然做生意的她每天都要和支付宝打交道,但对理财,她却是一窍不通。上半年,她听自己的父亲和妹妹说,把钱放在余额宝里有利息可以拿,而且还不低。

于是,在6月份的时候,章大姐拿出了10万块钱,存到了余额宝里,随后就像把钱丢在银行一样,没再多管。

一直到了8月底,她突然想着说,看看存了这么久的10万块钱有多少利息了,可这不看还好,一看着实把她吓了一跳,因为当时存的10万块钱,现在只剩16800了,那一刻,章大姐崩溃了。对此,章大姐非常疑惑,因为在她的印象里,如果有钱转出自己会收到短信,可她表示自己并没有收到过此类短信。

事后,她也就此事问了自己14岁的女儿,但女儿表示,并不清楚。据章大姐描述,她的女儿喜欢玩一款叫qq炫舞的游戏,之前把游戏账号卖给了别人,后来自己的qq号就被别人盗走了。

但QQ号被盗似乎与支付宝并没有什么关联。无奈之下,章大姐报了警,同时向支付宝申请了盗刷理赔,但遭到了拒绝,最后她还找来了当地媒体帮忙。

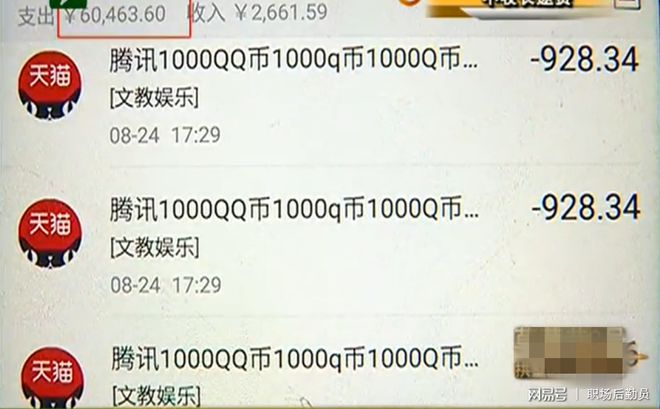

记者赶到后,查看了章大姐支付宝的消费账单,确实发现在8月底的时候有多笔一千元的Q币消费记录,加上其他的消费,一个月加起来共有6万的支出。

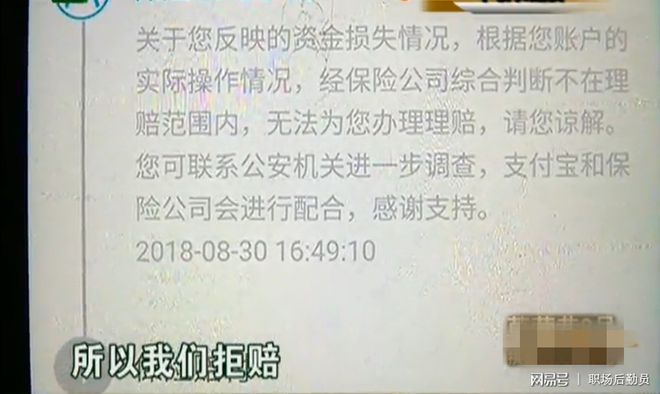

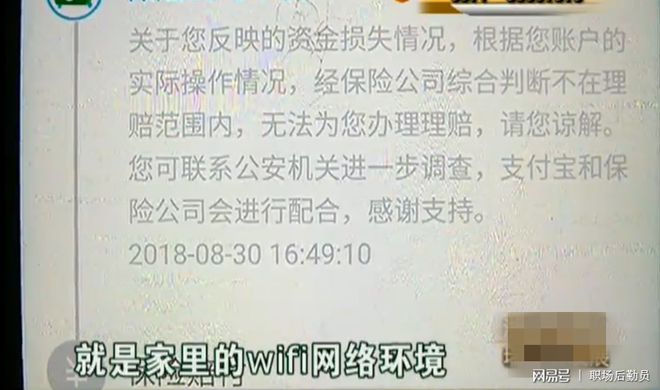

随后,记者就理赔一事咨询了支付宝的客服,但对方表示,章大姐的情况并不在理赔范围之内,便没再做过多说明。于是,记者又联系了蚂蚁金服的公关部,希望能有个具体说法。

而这次,对方表示,从各方面来看,章大姐的支付环境是安全的,也就是说,她这些“盗刷”是在自家的wifi网络环境下进行的,所以他们认为很有可能是亲友操作的,于是拒绝了理赔。

话说到这里,相信大家多少也看出了一些端倪,小编认为章大姐的女儿很有可能就是问题所在。那么,对于章大姐的遭遇,大家有什么想说的呢?或者身边有没有类似的事情,欢迎分享!

去年以来,投资公司跑路事件频发,但谁也想不到,银行职工竟成为投资公司的托儿,在柜台上将储户大笔资金推荐转投给投资公司……

11月4日,本报以《遭银行职员“忽悠”200万成“投资款”》为题报道了张女士在中信银行酒泉路支行购买理财产品,却被银行员工推荐将200万元投进投资公司,剩余130万元本金难以追回的消息。在该事件尚未解决的情况下,近期本报又接到在中信银行购买理财产品,误入非法集资圈套的反映。对此,中信银行兰州分行解释:系个别员工个人行为,建议客户走司法程序。

银行理财经理推荐,57万元进了投资公司

郑女士是兰州某机关普通职工。2014年7月份,经人介绍,在中信银行兰州分行员工刘蓓的推荐下,她将全家人的57万元积蓄购买了理财产品。

“鲁珍珍是我老公的朋友,我咨询时她推荐了部下刘蓓。”郑女士说,当时鲁珍珍是中信银行兰州分行人力资源部经理,刘蓓是该行理财部经理。基于朋友之间的信任,郑女士没有多虑,便在7月10日中午来到该银行兰州分行盘旋路营业网点二楼一间办公室,在刘蓓的推荐和帮助下,购买了北京铂运发投资基金管理有限公司发行的“北京弘利发投资管理中心(有限合伙基金项目)”,投资期限为12个月,年化利率为10%,利率每个季度支付一次。

据郑女士回忆,当时刘蓓将其中信银行账户上的57万元存款直接转到北京弘利发投资管理中心账户。同时,刘蓓出具了一份盖有北京铂运发投资基金管理有限公司公章的《股权回购协议书》、《出资确认函》及盖有北京安力博发集团公章和法定代表人彭浩川个人名章的《合同履约担保函》。郑女士没有多想就签了名字,随后带着这几份宝贝一样的协议回家。

2014年7月到2015年4月三季度利息共计42750元兑现了,但2015年7月,本金和利息均到期,却无法兑现……

签字涉嫌伪造,当事员工被银行辞退

让郑女士无奈的是,本息到期后,她多次去银行讨说法,但被告知刘蓓已经离开中信银行。“银行方面称,2014年12月前后,他们在排查大客户资金流向时发现了问题,于是将刘蓓辞退。”郑女士说,随后她与刘蓓联系,刘蓓带着另外一名有同样遭遇的投资客户到北京去找这家投资基金管理公司,听说只拿回了一份“履约延期函”。当时,担保方北京安力博发集团及其实际控制人彭浩川同样寄给她一份履约延期函,承诺于2015年12月10日前后还本付息。但时至今日,还是未能兑现。她在12月9日给彭浩川拨打电话时,两部手机均关机,后来多次拨打要么在通话中,要么拒接。她彻底慌了。12月27日零时许,彭浩川给她打来电话称,他被重庆和河北警方带走协助调查,因此失联,并说有钱了第一个给她还钱。

郑女士指着一份中信银行出具的落款时间为2014年12月24日的“情况说明”说,事发后,银行竟然出具一份免责声明,上面她的签名竟是伪造的。自己从未签字,银行解释说为应对检查便替她签了名字。记者发现,“情况说明”以郑女士的语气书写,称该项目投资非中信银行及中信银行员工推荐,属于本人通过其他渠道了解并自愿购买,对于该项目投资产品可能发生的一切风险,均与中信银行及员工无关,一切投资风险损失由本人自行承担。“情况说明”上面还有署有几名求证人的名字。对于这份“情况说明”,郑女士并不认可。“我去原开户行七里河支行打听,三个人为当时的行长、大堂经理、理财经理。求证人到底什么身份,没有在说明中写清楚。”

资料显示,投资公司并无融资资质

一份北京铂运发投资基金管理有限公司提供的出资确认函,上写客户认购北京铂运发投资基金管理有限公司发行的北京弘利发投资管理中心基金项目。另有北京安力博发集团出具的《合同履约担保函》。显示担保方为北京安力博发集团,投资项目为北京达润世纪多媒体教育。

资料显示,北京铂运发投资基金管理有限公司经北京市金融局审批,注册资本3000万元。第一期基金拟募集人民币3亿元。其依托安力博发集团雄厚的背景实力,在安防行业,文化产业,房地产,清洁能源及 TMT行业寻找并筛选投资机会。为法人独资的有限责任公司,经营范围为非证券业务的投资管理、咨询。(不得从事下列业务:1.发放贷款;2.公开交易证券类投资或金融衍生品交易;3.以公开方式募集资金,4.对除被投资企业以外企业提供担保。)法定代表人为彭浩川。根据给张女士提供的“投资确认函”,北京安力博发集团公司法定代表人也是彭浩川。而资金接收方北京弘利发投资管理中心网上资料显示,经营范围为投资咨询等一家咨询公司,并没有涉及融资等项目。记者通过网上各种资料核对发现,几家公司均无吸储业务或融资等实际金融业务资质。

银行解释:系员工个人行为误导客户

12月22日上午10时许,中信银行兰州分行办公室主任范海啸及零售银行部陈经理告诉记者,刘蓓2015年1月份被劝退,因为涉及投资公司行为,中信银行兰州分行还召集11个支行开了通报会。鲁珍珍去年被调入西站分行任行长,现已调往西安,仍在中信银行工作。银行只是一个对公众开放的平台,提供资金结算渠道服务,工作人员的误导也是个人行为,并非职务行为。他们在排查大客户资金流向时发现郑女士投资的疑似风险,并给客户打了电话,对方称系朋友介绍,他们对客户还是做了提示,并出具了情况说明,具体名字是谁代签不得而知。最后,陈经理表示,建议客户通过司法途径解决此事,中信银行会积极配合提供和提取相关可疑或需要确认的线索。据了解,中信银行至今就此事未向警方报案。

12月28日下午5时44分,记者电话联系到刘蓓,她表示,当时给客户推荐的是外面的理财产品,这款有限合伙基金是以前的同事推荐给她的,也是客户同意购买的。因为这款产品出了问题,所以无法按时还本付息,基金负责人前段时间被经侦部门带去协助调查,因此短时间无法联系,目前他正在积极努力想办法为客户筹款。刘蓓称,她因此事被银行开除。此事与银行当时的领导鲁珍珍无关,这款产品也与鲁珍珍无关。

12月28日日下午5时52分,记者拨打北京安力博发集团公司法定代表人、北京铂运发投资基金管理有限公司法定代表人彭浩川两部手机,但联系未果。

疑云重重,银行员工不同网点做投资

11月4日,本报A06版以《遭银行职员“忽悠” 200万成“投资款”》为题,报道了市民张女士在中信银行酒泉路支行的投资经历。2014年1月初,她在中信银行酒泉路支行咨询理财产品,银行员工刘蓓向她推介了北京中金鼎鸿投资有限公司,随后张女士的200万元被当场转入了中金鼎鸿合作伙伴北京金博润投资中心的账户。年利率为11%的分红兑现了,但本金难以兑付,在张女士的追讨下,刘蓓偿还了70万元,还剩130万元难以兑现。

据中信银行提供的刘蓓工作调动时间显示:2014年3月份之前在酒泉路支行工作,2014年3月11日调到兰州分行,2014年12月调到西站分行,2015年1月份被辞退。

郑女士质疑中信银行存在制度上的缺失和监管责任,还涉嫌纵容、回避的态度。记者采访发现,刘蓓在酒泉路支行为客户推荐的投资公司为北京中金鼎鸿投资有限公司,基金资金用于购买五矿信托-北京联拓集团4S店单一信托计划。在兰州分行为客户提供和推荐的则是另外一家名为北京铂运发投资基金管理公司的投资咨询公司。两起投资资金均是被打入注册地在北京的公司,均签署了一份《投资确认函》、一份《信托计划合伙协议》,是银行个别员工的个人行为还是另有隐情?或许,这些疑问待相关部门调查才能彻底浮出水面。本报将继续关注此事。

据报道,魏女士是一位80后,去年7月份,魏女士尝鲜买了一款某国有银行180天理财产品,总计投入7万元。没想到,魏女士的理财产品买进没多久就出现亏损,到11月份,更是碰上了由债市调整引发的理财破净潮,最多的时候,她亏了700多元,等她今年1月份到期赎回时,亏了近300元。

近日,银行业理财登记托管中心发布的《中国银行业理财市场年度报告(2022年)》(下称《报告》)显示,银行理财市场存续规模27.65万亿元,全年累计新发理财产品2.94万只,平均收益率仅有2.09%。

记者采访发现,固定收益类理财产品平均兑付收益率在2018至2022年5年间,从2018年时的4.95%开始逐年一路下降,到今年初更是降至2.10%的"谷底"。

图片来源:视觉中国

7万买理财亏了300块

据报道,"现在理财产品收益率一年比一年低,今年到期只有3.5%左右。"近日,周女士一款364天F2级别的银行理财产品到期,收益率让她大失所望。

周女士在银行风险评测中属于稳健型投资者,这几年,她一直在银行购买风险级别F2以内的固定收益类理财产品。前几年,这类理财产品最高可以达到近5%收益率。但这几年收益率一路下滑,去年她购买产品到期跌破4%。这几天,业绩比较基准在4%以上的固收类理财产品更是绝迹。

在遭遇银行理财产品亏损体验之后,部分普通投资者对保本保息的储蓄存款产品更加青睐。近日,魏女士有一笔存款到期,又在咨询银行客户经理大额存单额度和利息情况。"这么多年,从来没碰到买银行理财还能亏钱的,我弄清楚理财的风险之后,打算只做保本保息的存款。"她说。

魏女士是一位80后,这几年,家里的钱都归她打理,这些钱大多数是以存款赚利息为主。去年7月份,魏女士尝鲜买了一款某国有银行180天理财产品,总计投入7万元。没想到,魏女士的理财产品买进没多久就出现亏损,到11月份,更是碰上了由债市调整引发的理财破净潮,最多的时候,她亏了700多元,等她今年1月份到期赎回时,亏了近300元。

"以前哪怕利息低一点,多少总赚的,去年居然亏损了,虽然亏得不多,但心里感受总不太好。"魏女士告诉记者,之前也炒股买基金,但始终做得不好,基本上是亏多赚少,也不敢多玩,而看到银行理财产品亏损之后,她更是下定决心,从去年8月开始,陆续把闲钱都去做存款了。

"我的存款除了一张是70万元,其他全是30万元一张,都是一年期,分了五六家银行存。"魏女士告诉记者,目前手头总共有15张存款单子,总计金额在500多万元。

股市动态

MORE>- 搜索

- 最近发表

-

- “飞行汽车第一股”亿航再次季度性盈利业绩超预期,小鹏汽车美股盘前大涨

- 深度解析,飞乐股份的转型之路,从辉煌到重生——探析其在股吧中的声音与未来机遇

- 《龙之谷2》新手必看--宠物如何选择一览

- 事业单位公共基础知识:《民法典》之民法基本原则

- 酒店经理猥亵女下属事件,深度探讨职场道德与法律边界

- 巴顿将军汽车报价(本田汽车旗下品牌大全)

- 教师体育活动方案

- 十万存款如何理财

- 2024国际酒店十大品牌 10大国际酒店品牌→Maigoo品牌网

- 2025中国保健食品展览会

- 深度解析中信证券,投资攻略与股吧里的智慧角落

- 朗坤环境(301305)

- 揭秘龙之谷手游神器奥秘,如何获取极品装备攻略指南

- 7岁异瞳女孩在学校绽放光彩,同学间的喜爱成就独特友情

- 家政公司嘉兴服务 为您提供优质海宁月嫂

- 打好健康扶贫“组合拳”凝聚脱贫攻坚合力

- 杨宇:推动“体育+旅游+文化”融合发展,做强“大文化”产业

- 老掉牙的珠宝抽奖骗局为何有人信?

- 营业执照税号92659003MABKY8H35M:图木舒克市阿凡提抓饭店

- 揭秘股市狂飙背后的五大黑马股票,最新涨幅王者揭示投资新机遇

- 短债占比近九成金融数据继续“挤水分”:7月M2增速止跌回升、部分企业发债替代贷款

- 南汇未来家政惠南镇这个地块规划有调整,来看详情→

- 上官正义被悬赏千万买命,知情人回应——揭示背后的真相与深思

- [4K蓝光原盘] 电锯惊魂9:漩涡/《电锯惊魂》重启版/SAW: The Organ Donor/Spiral/The Organ Donor/新电锯惊魂/死亡漩涡:夺魂锯新游戏(台)/漩涡:恐惧斗室新游戏(港)/电锯惊魂9/电锯惊魂9:螺旋 Spiral.From.the.Book.of.Saw.2021.2160p.BluRay.HEVC.TrueHD.7.1

- 环球影视城哈利波特官宣!《哈利·波特》全八部重映,时间定了

- 美国移民基金公司外资公募最新持仓曝光!贝莱德、富达第一大重仓都是它

- “人工智能 +”行动:智慧健康养老配套VR资源建设智慧养老新潮流

- 2025年护士执业资格考试成绩查询入口官网(https://www.21wecan.

- 探秘浦东金桥,一只闪耀金融明珠的股市传奇

- 华昊中天医药港交所上市,创新药研发背后的科学与商机

- 湖北省宜昌市宜都市清江大道128号

- 喝酒脸红的人当心,这两种癌症风险可能更高

- 幼儿园优质教案《好玩儿的报纸》中班户外体育活动

- 平原上的双雪涛

- 盘点内娱影视剧一番95后男演员 谁将成为下一个爆款

- 人生感悟健康的句子