渤海银行违规转嫁成本与信贷违规事件深度分析

引言

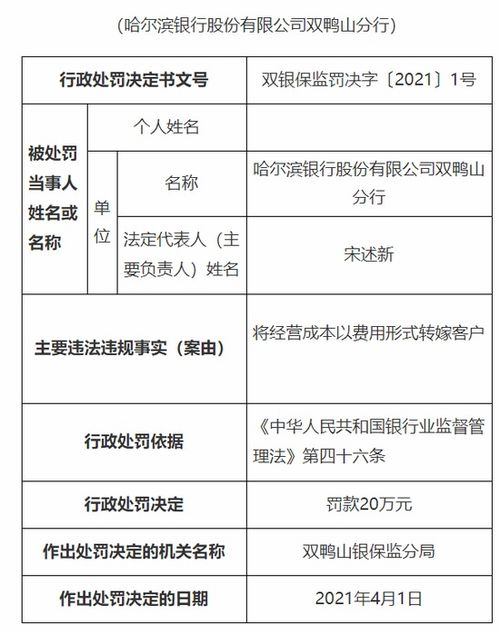

渤海银行,作为中国的一家全国性股份制商业银行,近年来在快速发展的也面临着监管合规的严峻考验。近期,该行因违规转嫁成本被罚款万元,加之此前两家分行因信贷违规领受大额罚单,这些事件不仅影响了银行的声誉,也引发了市场对其内部控制和风险管理能力的广泛关注。

违规转嫁成本事件分析

违规转嫁成本是指银行在提供金融服务过程中,将本应由银行承担的费用转嫁给客户,这种行为违反了金融监管规定,损害了消费者权益。渤海银行此次被罚,反映出其在成本控制和费用转嫁方面存在问题。分析其原因,可能包括内部成本控制机制不健全、监管政策执行不到位以及追求短期利润最大化等。

信贷违规事件回顾

在此之前,渤海银行的两家分行因信贷业务违规被重罚。信贷违规通常涉及贷款审批不严格、贷款资金流向监控不力等问题。这些违规行为不仅增加了银行的信用风险,也可能导致资金流向不透明,影响金融市场的稳定性。

内部控制与风险管理的重要性

渤海银行的这些违规事件凸显了内部控制和风险管理的重要性。银行作为资金的中介,其业务涉及大量的资金流动和信用风险。一个健全的内部控制体系可以帮助银行有效识别、评估和控制风险,确保业务的合规性。加强风险管理不仅能够保护银行自身免受损失,也有助于维护整个金融系统的稳定。

监管环境与银行合规

随着中国金融监管环境的日益严格,银行合规已经成为银行业务运营的重要组成部分。监管部门通过制定严格的规则和标准,要求银行在提供服务时必须遵守相关法律法规,保护消费者权益。渤海银行的违规行为,不仅违反了监管规定,也损害了其作为金融机构的社会责任。

改进措施与未来展望

面对监管处罚和市场质疑,渤海银行需要采取有效措施来改进其内部管理和业务流程。银行应加强内部培训,提高员工对合规重要性的认识。其次,建立和完善内部审计和风险控制机制,确保所有业务流程符合监管要求。银行还应加强与监管部门的沟通,及时了解和适应监管政策的变化。

结论

渤海银行的违规事件是一个警示,提醒所有金融机构必须重视内部控制和风险管理。在金融市场的快速发展和监管环境不断变化的背景下,银行需要不断提升自身的合规管理水平,确保业务的稳健发展。通过这些措施,渤海银行有望恢复市场信心,实现可持续发展。

结语

银行业务的合规性是金融稳定和健康发展的基石。渤海银行的案例表明,无论是成本转嫁还是信贷管理,都需要严格遵守相关法规,加强内部控制。未来,渤海银行及其他金融机构应以此为鉴,不断提升合规意识和风险管理能力,以适应日益严格的监管要求,保护消费者权益,促进金融市场的健康发展。

股市动态

MORE>- 搜索

- 最近发表

-

- 深度解析,600052浙江广厦,房地产巨头的转型之路与投资前景

- 解锁化工宝藏,深入了解002226江南化工的隐形力量

- 探秘盐湖股份000792,深度解析钾肥巨擘的行业风向与投资机遇

- 探秘紫江企业600210,深度解析与投资攻略

- 探秘彩云之南——云南旅游的魅力与深度解析

- 深度解析,长江通信600345,在5G浪潮下的通信巨头之路

- 掌握股票600309,走进投资理财的新窗口

- 深度解析,远光软件,数字化转型下的行业引领者与投资前景展望

- 探析漳州市发展,从股市镜像看经济新引擎

- 探秘未来之路,一窥四维图新股票的科技魅力与投资潜力

- 深度解析,津滨发展——未来海滨经济新引擎的投資攻略

- 探索健康宝库,走进沃华医药——守护生命的小巧药方

- 点亮阅读之光,探索601928凤凰传媒的媒体帝国魅力与价值

- 揭秘聚龙云动: 你的财富导航器——探索聚龙股份的股票行情魅力

- 小米高管回应网友催产卫生巾,创新与关怀的双重奏鸣

- 跨越极限的拥抱,世界最高与最矮女性首次同框的非凡瞬间

- 探秘攀钢钒钛,中国钢铁巨擘的转型升级之路

- 两新政策,经济回升向好的新引擎

- 解锁金融蓝筹力量,深入解析东莞控股的稳健投资之路

- 美好孕育,郭碧婷的幸福旅程

- 潘粤明,为保持身形,几乎不吃晚饭的自律人生

- 探秘北大荒,600598背后的农业巨变与投资机遇

- 高效管理600台手机,实现精准转评赞的实战指南

- 缅北规模化电诈园区全部被铲除,打击网络诈骗的雷霆行动

- 乒乓球新星王楚钦,3-1力克德国名将,晋级八强背后的故事与启示

- 王宝强,面对欺诈指控,以心为证,无愧于世

- 成都理工大屏幕不雅画面风波,广告弹窗的误解与反思

- 留几手谈丁克,现代家庭观念的另类选择与深思

- 探秘中国货轮与欧洲电缆之谜,一场高科技的水下追逐

- 吉林挖机师傅的惊险遭遇,老虎巡山背后的生态保护与安全意识

- 湖南发现超40条金矿脉,揭开金色宝藏的神秘面纱

- 小S戒酒后的新生活,从迷离到清醒的蜕变

- 家庭困难学生晒国内外旅游照片,理解与回应的温暖力量

- 逆风飞翔,王宝强在争议中绽放的导演之光——从被指欺诈到最佳导演的荣耀之旅

- 贵州一男子离奇失踪18年被找回

- 培育钻石价格断崖式下跌,80%的降幅背后