大行%定存产品难再现?央行重磅宣布双降,银行存款利率或将面临新一轮下调

本报(chinatimes.net.cn)记者刘佳北京报道

最新一期贷款市场报价利率(LPR)公布,1年期和5年期以上LPR分别下降10个基点。

7月22日早上9点,央行授权全国银行间同业拆借中心公布,贷款市场报价利率(LPR)为:1年期LPR为3.35%,5年期以上LPR为3.85%。

至此,作为银行发放住房抵押贷款等长期贷款利率定价提供参考的5年期以上LPR迎来年内第二次降息,已累计下调了35个基点。

在多位受访专家看来,本次两个期限LPR分别同步下降10个基点,预计今后LPR将主要盯紧7天期逆回购操作利率,在7天期逆回购操作利率基础上加点报价。与此同时,为保持银行业净息差总体稳定,银行存款利率将面临新一轮的下调。

此外,为加强预期管理,促进LPR发布时间与金融市场运行时间更好衔接,央行表示,自2024年7月22日起,将LPR发布时间由每月20日(遇节假日顺延)上午9:15调整为9:00。

LPR报价和MLF利率逐步脱钩

LPR为我国贷款基准利率,是各类贷款跟踪的“基准锚”。

目前LPR是由20家报价行每月根据其对最优质贷款客户的贷款利率,按市场化原则报价,经全国银行间同业拆借中心算术平均得出的报价利率。

早在2019年,LPR改革将LPR与MLF直接挂钩,建立了贷款市场利率和金融市场利率的联系,有利于利率市场化程度的提升。此后,在2021年12月之前,每一次MLF调整都伴随着LPR调整。

虽然今年7月15日中期借贷便利(MLF)中标利率维持在2.5%不变,但央行此前已经多次强调淡化MLF利率作为政策利率的色彩,LPR报价的定价基础与MLF操作利率脱钩,转向由7天期逆回购利率直接调控的DR007。

在这一转向信号发出后,7月的首次LPR报价受到市场高度关注。

“7月在MLF操作利率不动的同时,两个期限品种的LPR报价跟进7天期逆回购利率同步下调0.1个百分点(7月22日DR007跟进7天期逆回购利率下调),显示LPR报价‘换锚’,也是‘理顺(主要市场利率)由短及长的传导关系’的具体体现。”东方金诚首席宏观分析师王青对《华夏时报》记者表示。

在民生银行首席经济学家温彬看来,2021年12月之前,每一次MLF调整都伴随着LPR调整,且从调整幅度看,1年期LPR调降幅度同MLF保持一致,5年期以上作为按揭贷款的定价锚在当时“房住不炒”的导向下调降幅度略低。但从2021年12月之后,LPR开始出现独立调整。

“2022年8月以来的几次LPR非对称调整,主要在于修正LPR曲线形态、压平斜率或释放宽松信号以刺激居民购房、企业投资需求等,与MLF的同步性有所下降。”温彬对《华夏时报》记者如是说。

谈及此次LPR“双降”的原因,王青表示,除政策性降息的引导作用外,在银行净息差降至历史低位的背景下,本次LPR报价下调还受到4月以来监管层叫停“手工补息”,一些银行下调存款利率,以及近期市场流动性处于合理充裕状态等因素的支撑。“这些都有助于降低银行各类资金成本,增加报价行下调LPR报价加点的动力。”

温彬也持有同样的观点。他表示,叫停“手工补息”等带动银行负债成本改善,为LPR下调创造一定空间。

“截至二季度末,商业银行对于企业存款手工补息的清理已较为充分。由于之前超自律的存款规模占比大、利率高,随着严监管环境下银行进一步落实整改,停止‘手工补息’对存款付息率起到较为明显的改善效果。”温彬说。

存款利率将面临新一轮下调

由于LPR调整关乎贷款购房者的“钱袋子”,每次降息都会涉及到房地产市场的讨论。

早在今年2月,LPR已经出现挂钩房贷利率以来最大的降息,5年期LPR利率下降了25个基点。此次下调10个基点后,5年期以上LPR年内已累计下降了35个基点。

“虽然政策利率下降面临内外双重约束,但通过调降政策利率引导市场利率下行,仍然具有现实必要性。”招联首席研究员董希淼在接受《华夏时报》记者采访时表示,“通过降低LPR,引导贷款实际利率下行,有助于降低经营主体融资成本,提振有效融资需求,促进经济加快恢复回升。”

“特别是5年期以上LPR下降,无论是存量房贷和新增房贷利率将得以降低,居民房贷利息支出减少,将有助于提振居民住房消费意愿和能力,促进房地产市场健康平稳发展。”董希淼坦言。

易居研究院以目前各地主流的房贷利率进行测算,即“LPR-75BP”的定价公式,按照100万元贷款本金、30年等额本息的还贷方式,房贷利息总额将减少近2万元,大行%定存产品难再现?央行重磅宣布双降,银行存款利率或将面临新一轮下调每月月供将减少55元。

利率市场化改革后,存、贷款利率之间的联动增强。在利率传导效应上,温彬认为,考虑到当前银行净息差依然较窄的情况,为做好平衡,LPR报价下调很可能会伴随着新一轮的存款利率降息。

王青也认为,根据存款利率市场化调整机制,银行存款利率要与1年期LPR报价和10年期国债收益率挂钩,这意味着接下来银行存款利率将全面启动新一轮下调,这将有助于稳定银行净息差。

截至2024年7月22日,据《华夏时报》记者统计国有六大行存款利率显示,中、农、工、建、交和邮储六大行三年定期存款利率为1.95%,五年期为2.00%。这或许意味着,今后国有大行定期存款产品利率2%(含)以上的产品难出现。

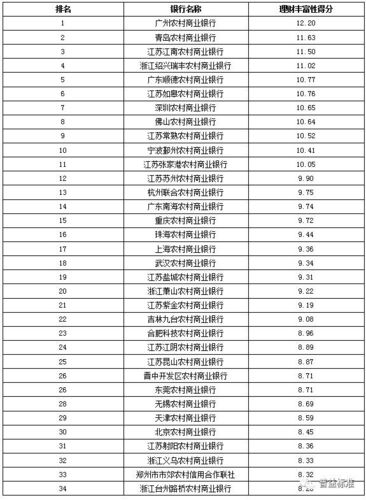

如若国有大行考虑下调存款挂牌利率,根据以往经验,中小银行也会跟进调整,以保持银行业净息差总体稳定。

王青还判断,在7月下调后,短期内LPR报价将保持稳定,四季度视经济和物价运行状况而定,LPR报价还有一定下调空间。

“下一阶段,随着内外部环境变化,降息、降准仍然具有一定可能性。”董希淼补充道。

股市动态

MORE>- 搜索

- 最近发表

-

- 73岁王石独自带娃,展现父爱如山的另一面

- 揭秘000816,一只引领稳健增值的蓝筹金牛

- 宋仲基的双倍幸福,二胎女儿的温馨降临

- 探索西部建设的未来引擎,002302,推动中国西部崛起的新力量

- 虎鲨吞噬手机,一探究竟的第一视角记录

- 探索科技界的隐形冠军,兄弟科技,你的智能生活守护者

- 甘肃教育厅正核实小蜜蜂老师身份

- 深度解析——金融街,投资者的黄金地带与市场风向标

- 关宏峰被抓2小时,7年后才放出来

- 揭秘300042朗科科技,从光存储到智能驱动的创新旅程

- 深度解析,中国平安601318——你的长期稳健投资伙伴

- 胖东来员工购房新政策,责任与担当的实践

- 点亮未来之光,探索300102乾照光电的神奇科技之旅

- 医院CT等收费新规解读

- 揭秘钢铁世界的智慧引擎——探析300226上海钢联的行业影响力与未来展望

- 临沂巨响揭秘,神秘事件引发关注

- 深度解析,解读000718——探寻股市中的稳健白马股之路

- 78岁老太减持2.5亿股股票

- 揭秘601628中国人寿,守护国民财富的稳健力量

- 罕见之苹果首次曝光中国开发者收入

- 深度解析,华谊兄弟的转型之路与行业启示——探秘中国影视巨头的起落与未来展望

- 女子替丈夫讨薪泪洒匍匐地

- 深度解析,601857——中国建筑的稳健力量,投资者必看的行业趋势与投资策略

- 深度解析,探秘002436这只潜力股的崛起之路——从基本面到市场动态

- 关晓彤白玉兰荣耀时刻

- 春华秋实 打一个生肖_辅助分析解答:1182.3D.A31

- 名列前茅打一个生肖_精彩对决解析_实用版131.225

- 卡在这里打一个生肖:全面的解释解答-2024年10月/13_251.D9

- 要有承担勿累事_猜一生肖一句引发热议_网页版v038.073

- 卧虎成龙_引发热议与讨论_V32.99.87

- 鼠肚鸡肠打一个生肖_最佳精选解释落实:910.ISO.077

- 一码打一个生肖_最新答案解释落实_安装版v188.332

- 深度解析,亚太药业,从困境逆袭之路到医药创新的探索者

- 二三五八四面围打一个生肖_广泛的解释解答:1077.ISO.244

- 降龙伏虎打一个生肖_老师最新诗意解释落实:960.ISO.127

- 二三五八四面围打一个生肖_全面的解读分析:905.ISO.072